Отмена ЕНВД в 2021 году. Переход с ЕНВД на другие системы на...

Проблема перехода с ЕНВД на новую систему налогообложения – одна из самых горячих тем декабря. Мы, как технические специалисты с более чем 25-летним стажем работы с кассовым оборудованием, хотим предупредить, что для корректного перехода на новую систему налогообложения необходимо, чтобы регистрация в самой кассе совпадала с данными, внесенными в личный кабинет.

Если организация или ИП не поменяют систему налогообложения, то с 01.01.2021 они автоматически будут переведены на ОСН (работа с НДС)!

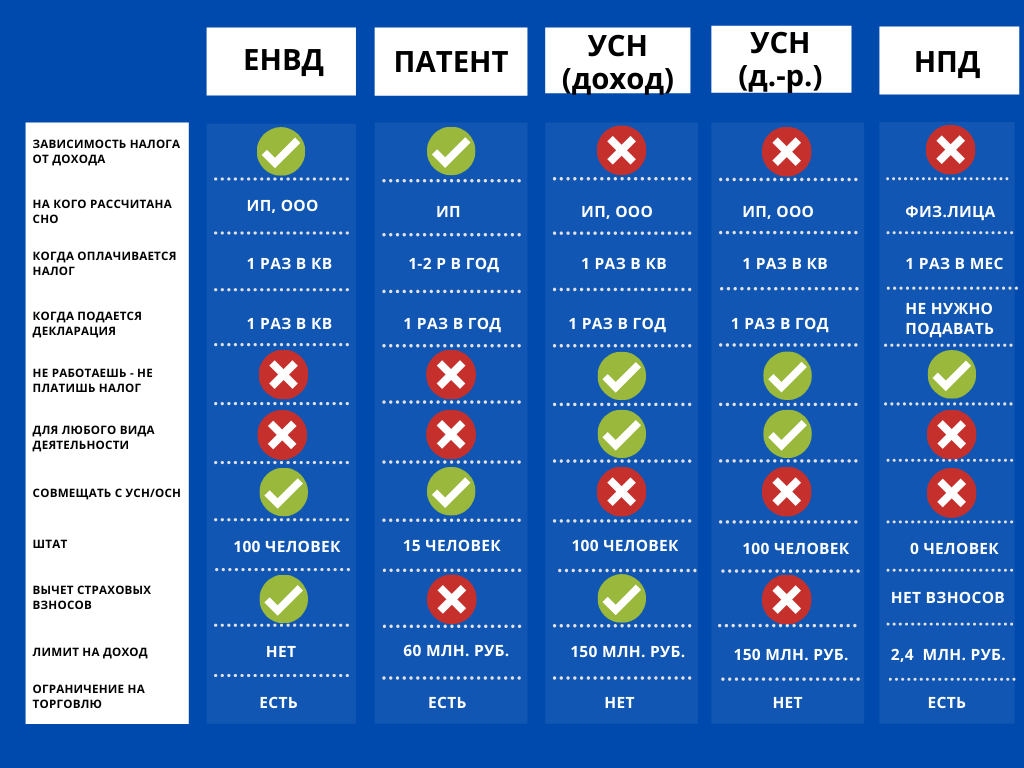

Всего предпринимателям предлагается 5 налоговых систем, на которые они могут перейти после отмены ЕНВД:

-

ОСН – общая система налогообложения

-

УСН (доходы) – упрощенная система налогообложения

-

УСН (доходы-расходы) – упрощенная система налогообложения

-

Налог для самозанятых

-

Патент

Патент или ПСН

В данной ситуации — это самая выгодная система налогов для предпринимателей, т.к. она очень напоминает ЕНВД. Патент, как и вмененный налог, предназначен для какого-то одного вида деятельности.

Суть ПСН в том, что регион определяет потенциально возможный к получению годовой доход индивидуального предпринимателя по виду предпринимательской деятельности, умножает его на ставку (6%) и продает этот патент ИП. Максимальный размер потенциального дохода — 1 млн руб. в год.

Ограничения для ПСН не более 15 сотрудников, доход до 60 миллионов.

Патент выдается с любого числа месяца, указанного ИП в заявлении на получение патента, на любое количество дней, но не менее месяца и в пределах календарного года выдачи.

Список деятельности, при которой ПСН применяться не может:

- деятельность, осуществляемая в рамках договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом;

- деятельность по производству подакцизных товаров, а также по добыче и реализации полезных ископаемых;

- розничная торговля, осуществляемая через объекты стационарной торговой сети с площадью торгового зала более 150 квадратных метров;

- услуги общественного питания, оказываемые через объекты организации общественного питания с площадью зала обслуживания посетителей более 150 квадратных метров;

- оптовая торговля, а также торговля, осуществляемая по договорам поставки;

- услуги по перевозке грузов и пассажиров индивидуальными предпринимателями, имеющими на праве собственности или ином праве (пользования, владения и (или) распоряжения) более 20 автотранспортных средств, предназначенных для оказания таких услуг;

- деятельность по совершению сделок с ценными бумагами и (или) производными финансовыми инструментами, а также по оказанию кредитных и иных финансовых услуг.

Для перехода на ПСН необходимо уведомить ФНС не позднее 31 декабря 2020 года.

УСН (доход)

Название говорит само за себя. В этом случае налог зависит от дохода, а стандартная ставка составляет 6% (хотя в вашем регионе для пострадавших от пандемии отраслей бизнеса ставка может быть ниже). В этой системе налогов тоже есть схожесть с ЕНВД, ведь из УСН можно вычитать страховые взносы за себя и сотрудников. Если нет сотрудников, то можно вычитать взносы полностью. Если есть сотрудники, то налог можно уменьшить только на половину.

Такая система интересна для бизнеса, у которого нет больших затрат. А если у вас нет сотрудников и достаток не превышает 55 000 руб., то вы платите только страховые взносы без налога.

Один процент от дохода свыше 300 тысяч считается от всего дохода без учета расходов.

УСН (доход-расход)

При этой системе налогообложения, из всех доходов вычитаются все расходы, полученная сумма умножается на 15 %. Налоговая ставка может быть и ниже 15% на усмотрение региона.

Из дохода можно вычитать взносы ИП, зарплату сотрудников и зарплатные взносы, расходы на товары и услуги для бизнеса.

Один процент на пенсионное страхование считается от разницы между доходом и расходом.

Если Вы переходите на УСН (доходы-расходы), то "...вправе учесть произведенные до перехода на УСН расходы по оплате стоимости товаров, приобретенных для дальнейшей реализации..." - п. 2.2. ст. 346.25 НК РФ (изменения от 1 апреля 2020 г.)

Общие условия для работы на УСН:

-

В штате не более 100 сотрудников

-

Доход до 150 млн. рублей в год

Налог для самозанятых

Система немного напоминает УСН (доход). Налог считается исходя из дохода, без учета расходов. Если вы продаете товар для ООО или ИП, то налог составит 6%. Если физическому лицу, то 4%.

Преимущества:

-

Отчетность сдавать не нужно

-

ККТ не нужна

-

Взносы «самозанятой» не платит

Но здесь есть свои ограничения:

-

доход за год не должен превышать 2,4 млн.руб;

-

нельзя нанимать сотрудников;

-

список видов деятельности, попадающих под этот налог, ограничен.

А также есть запрет на:

-

Совмещение с иными налоговыми режимами.

-

Перепродажу имущественных прав.

-

Продажу подакцизных и маркированных товаров.

ОСН

Для ИП – НДФЛ 13%+НДС. Для ООО – налог на прибыль 20%+НДС. Правда, если ваш доход в течение 3 месяцев не превышал 2 млн. руб., то вы можете отказать от оплаты НДС.

НДФЛ и налог на прибыль считаются от разницы между доходом и расходом. Причем считаются они БЕЗ НДС!

Один процент на пенсионное страхование для ИП на общей системе считается от разницы между доходом и расходом. И тоже без учёта НДС.

Пользователям онлайн-касс на ЕНВД с фискальным накопителем, срок действия ключа фискального признака которого составляет 36 месяцев, при переходе на общий режим налогообложения разрешается работать без изменения настроек до истечения срока действия такого ключа!

Необходима помощь в переходе на новый режим налогообложения?

Заполните форму и наш менеджер свяжется с Вами